NotûÙcia

Maioria dos consumidores apoia Cadastro Positivo

Data da postagem: 10-05-2018

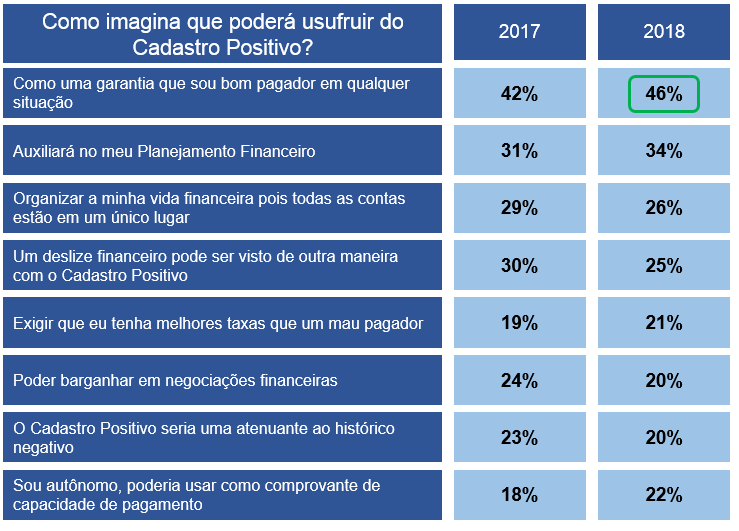

Para os consumidores que pagam as contas em dia, 46% entendem que este banco de dados serve para comprovar ao mercado que são bons pagadores, de acordo com a Boa Vista SCPC

Cinquenta e um por cento dos entrevistados pela Boa Vista SCPC em uma pesquisa recente sobre o Cadastro Positivo afirmam considerar o banco de dados com informações de pagamentos uma ótima iniciativa.

E 46% se consideram bons pagadores e esperam que o banco de dados com informações positivas comprove este comportamento ao mercado.

Realizada com mais de mil pessoas, em todo o Brasil, entre março e abril, a pesquisa buscou identificar o entendimento sobre o Cadastro Positivo e quais benefícios esperam deste serviço.

Outros 34%, quando indagados “Como você imagina poder usufruir do Cadastro Positivo no seu dia a dia?” responderam que esperam auxílio no planejamento financeiro.

26% acreditam que vai ajudar a organizar a vida financeira, já que todas as contas estão reunidas em um único lugar.

25% o identificam como um meio para apontar que um deslize financeiro pode ser visto como algo pontual e não recorrente em seu comportamento, e para 21% exigir que para ele sejam aplicadas melhores taxas que a um mau pagador.

A Boa Vista também perguntou: qual benefício do Cadastro Positivo você considera mais relevante? 33% querem ser reconhecidos pelas contas pagas e não somente por possíveis dívidas.

27%, por demonstrar que a dívida vencida foi um imprevisto diante dos demais pagamentos realizados. Para 25% o Cadastro Positivo pode manter mais crédito no mercado e para outros 15%, ser uma possibilidade de juros menores e prazos mais adequados ao seu perfil.

Os entrevistados também falaram sobre sua a atual situação financeira. Do total da amostra, 70% afirmaram já ter tido o crédito recusado em algum momento da vida e, em 62% dos casos, a principal barreira foi estar com restrição no nome ou já ter tido uma negativação e, mesmo estando com as dívidas em dia atualmente, o apontamento do passado ainda os impede de ter acesso ao crédito.

Para os demais respondentes que já alegaram ter tido o crédito recusado, a principal barreira foi: não ter como comprovar renda (19%); não ter a carteira assinada (9%); estar com o score baixo (4%); não ter conta em banco (3%) e não ter o endereço e/ou telefone fixo comprovado (3%).

A imagem abaixo contém a comparação completa.

Fonte: DiûÀrio do Comûˋrcio

ûltimas NotûÙcias

Escritû°rio